TIADA siapa patut bergantung sepenuhnya kepada simpanan Kumpulan Wang Simpanan Pekerja (KWSP) bagi menghadapi persaraan walaupun entiti itu ditubuhkan bagi menyediakan skim simpanan persaraan untuk ahlinya.

Pakar menyarankan supaya orang ramai menyimpankan sekurang-kurangnya satu pertiga gaji bulanan agar mereka boleh bersara dengan wang yang mencukupi.

Perkara tersebut penting kerana ramai orang mendapati wang persaraan mereka tidak mencukupi bagi menamung gaya hidup mereka selepas berhenti kerja.

KWSP menggalakkan orang ramai untuk menyimpan awal dan sebanyak mungkin.

Ini supaya mereka oleh menikmati hasil simpanan yang banyak selepas mereka bersara.

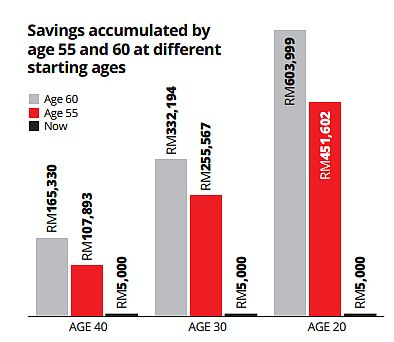

Ahki KWSP yang menyimpan lebih awal akan menikmatihasil simpanan yang lebih banyak berbanding mereka yang lambat menyimpan.

Penting untuk diingatkan bahawa simpanan KWSP bertujuan untuk persaraan dan ahli yang mengeluarkan wang sebelum bersara bermakna mereka mengeluarkan simpanan masa depan mereka yang memberi kesan kepada kemampuan simpanan apabila mereka bersara.

Rakyat Malaysia perlu mempunyai pelan kewangan dan menguruskan pemeriksaan tahap kewangan masing-masing.

KWSP menyarankan ahlinya mewujudkan pelan kewangan berdasarkan satu keperluan memandangkan tiada kaedah yang mampu menampung semua keperluan dalam pelan kewangan yang mempunyai matlamat yang berbeza dan keperluan bagi setiap orang.

Apabila membuat pelan kewangan,amta penting untuk berfikir tentang keperluan pendapatan persaraan sebaik-baik sahaja tamat berkhidmat.

Ini bermaksud menganggarkan jumlah tahun dan mengetahui jumlah pendapatan yang diperlukan pada setiap bulan bagi menampung kehidupan selepas bersara.

Secara umumnya, wanita lebih cenderung mengalami masalah kesihatan pada 10 tahun terakhir kehidupan mereka dan bagi golongan lelaki, tempohnya adalah tujuh tahun.

Malah penting bagi setiap ahli untuk mengumpulkan wang bagi memenuhi keperluan kesihatan mereka semasa bersara terutamanya apabila kos kesihatan semakin meningkat.

Selan itu, amatpenting bagi mempertimbangkan jumlah kebergantungan yang perlu ditampung seperti ibu bapa dan anak-anak apabila mewujudkan pelan kewangan.

Menyimpan untuk usia tua dan waktu bersara

Sesetengah orang merasa miskin apabila bersara disebabkan kos sara hidup yang semakin meningkat, jumlah simpanan yang tidak mencukupi dan tidak arif mengatur kewangan.

Menurut Ketua Jabtan Strategi Perancangan KWSP, Farizan Kamaluddin, separuh daripada bekas ahli KWSP kehabisan wang simpanan persaraan mereka dalam tempoh lima tahun.

Farizan (kanan) ketika memberikan ceramah mengenai persediaan persaraan.

Sesetengah daripadanya terlepas pandang untuk menyimpan bagi menampung kos kesihatan yang semakin meningkat. Disebabkan mengalami sakit secara tiba-tiba, segelintir wang persaraan terpaksa digunakan untuk kos perubatan lebih-lebih lagi pesara tidak memiliki insurans kesihatan atau pembiayaan insurans tidak mencukupi.

Bagi memiliki wang yang cukup apabila bersara, Farizan menasihati orang ramai agar mula menyimpan pada usia muda dan mengumpulkan duit sebanyak yang mampu.

Jika ahli mampu berbuat demikian, mereka boleh menyimpan menggunakan kaedah lain atau memilih untuk menambah jumlah simpanan di dalam KWSP.

Ahli perlu ingat bahawa simpanan mereka merupakan pendapatan yang digunakan untuk menampung kehidupan apabila bersara dan bukan untuk penggunaan masa bekerja.

Farizan menjelaskan bahawa kebanyakan simpanan KWSP tidak mencukupi kerana ahli menyimpan dalam jumlah yang sikit disebabkan gaji yang rendah. Selepas beberapa tahun, gaji mereka meningkat dan gaya hidup juga berubah.

Disebabkan itu, mereka menjadi generasi yang tersepit dengan keperluan untuk menampung anak-anak dan ibu bapa yang masih memerlukan sokongan kewangan.

Ketua Pegawai Eksekutif Pentadbir Pencen Swasta (PPA), Datuk Steve Ong (gambar) menyarankan setiap orang untuk menyimpan lebihan 10 peratus daripada setiap gaji bulanan berbanding 23 peratus potongan automatik simpanan KWSP.

Beliau menganggarkan wang persaraan setiap orang untuk menampung dua pertiga gaji yang dikeluarkan pada setiap bulan.

Jadi berapakah jumlah yang diperlukan untuk menampung kehidupan persaraan?

“Anda perlu menyimpan satu pertiga daripada gaji bulanan bermula sekarang bagi menggantikan dua pertiga jumlah pendapatan apabila bersara,” katanya.

Ong menjelaskan, kebanyakan orang tidak merancang persaraan mereka kerana “berfikir secara melulu”.

Dalam satu tinjauan, hanya 21 peratus responden yang melakukan perancangan teliti apabila mereka bersara.

Mereka yang tidak melakukan perancangan adalah:

Wang KWSP saya akan mencukupi.

Anak-anak akan menjaga saya.

Saya akan bermula menyimpan di kemudian hari.

Masih terlalu awal untuk mula menyimpan.

Saya berasa sukar untuk menyimpan duit.

Saya mahu berhibur dulu.

Saya masih menanggung bil dan hutang..

Disebabkan pemikiran ini, ramai warga emas tidak mampu menanggung kos kehidupan selepas bersara.

“Wang simpanan persaraan sepatutnya ditingkatkan bagi tempoh tertentu untuk menampung kos kehidupan dan cara hidup pesara tanpa perlu bergantung kepada orang lain,” katanya.

Fariza berkata, jumlah yang diperlu disimpan adalah perkara subjektif kerana bergantung kepada cara kehidupan seseorang.

Kaedah mempelbagaikan wang simpanan merupakan kunci utama dalam simpanan persaraan.

Skim Persaraan Swasta (PRS) sebagai contoh, merupakan satu cara untuk melengkapkan simpanan KWSP.

Ong berkata, menyimpan wang dalam PRS akan memastikan simpanan seseorang itu dilindungi daripada inflasi.

Jika tidak, kuasa membeli akan mengecil dari masa ke semasa.

PRS merupakan skim simpanan dan pelaburan secara sukarela yang dibentuk untuk membantu individu menyimpan dengan lebih banyak menjelang persaraan mereka. Ia diperkenalkan di Malaysia pada 2012.

“Kebaikan PRS adalah anda boleh bermula serendah RM100. Jika dibandingkan dengan pelaburan lain, ia mungkin melibatkan jumlah modal yang lebih besar,” katanya.

Selain itu, ahli PRS boleh mengubah jenis pelaburan jika tidak puas hati dengan perkhidmatan atau pencapaian yang disediakan.

Beliau berkata, ahli PRS perlu memantau pencapaian penyedia perkhidmatan supaya mereka boleh kekal bersamanya tidak lebih daripada tiga pelaburan pada satu-satu masa jika mereka mahu mempelbagaikan pelaburan.

Bagaimanapun, mereka perlu faham bahawa skim ini merupakan pelaburan jangka masa pandang dan skim ini direka bagi melindungi dan mengembangkan wang simpanan mereka.

“Amat penting untuk menilai skim pulangan purata jangka masa panjang berbanding pencapaian skim masa jangka pendek.”

Buat masa ini, terdapat lapan penyedia perkhidmatan PRS yang diluluskan oleh Suruhanjaya Keselamatan.

Ia merupakan AmInvestment Management Sdn Bhd, American International Assurance Bhd, CIMB Principal Asset Management Bhd, Hwang Investment Management Bhd, ING Funds Bhd, Manulife Unit Trust Bhd, Public Mutual Bhd dan RHB Investment Management Sdn Bhd.

Peranan PPA adalah untuk memantau kepentingan semua ahli PRS. Terdapat 160,000 ahli PRS buat masa kini berbanding 6.66 juta ahli EPF pada tahun 2014.

Pada Oktober, sektor belia menjadi yang terbesar memandangkan mereka lebih sedar tentang kepentingan perancangan kewangan. Kementerian Kewangan turut memberikan inisiatif sebanyak RM500 kepada golongan belia berusia antara 20 dan 31 tahun.

“Pertumbuhan simpanan dan masa merupakan kawan anda,” kata Ong.

Jelas beliau, setiap orang termasuk individu yang bekerja sendiri boleh menikmati PRS sebagai jalan alternative memandangkan banyak pilihan lain yang disediakan.

“Malaysia mempunyai satu daripada system simpanan persaraan yang terbaik. Kita boleh melabur di KWSP dan satu lagi boleh dilakukan menerusi PRS.

“Berdasarkan keadaan semasa, rakyat perlu memiliki pendapatan yang lebih mencukupi dan jaminan kewangan apabila bersara.”

Lebih pilihan

Seiring dengan perkembangan masa, Farizan berkata, KWSP akan memperkenalkan pelaburan patuh syariah supaya ahlinya boleh memilih jenis pelaburan yang dikehendaki.

Pilihan ini akan dibuka kepada semua ahli dan dijangka bermula pada 2017.

“Kami masih mencari pelan yang terbaik. KWSP akan menyediakan maklumat lebih lanjut apabila pelan itu disiapkan.”

Selain itu, KWSP juga akan memperkenalkan simpanan persaraan kepada ahli berusia 55 hinga 60 tahun bagi memilih menambah wang simpanan ke dalam akaun simpanan yang sedia ada.

Beliau menggalakkan ahli KWSP untuk mendapatkan khidmat nasihat secara percuma daripada pegawai Perkhidmatan Nasihat Persaraan (RAS) KWSP yang menawarkan panduan dan membantu ahli dalam membuat keputusan terhadap wang simpanan mereka supaya dapat digandakan atau mencukupi apabila bersara.

“Ahli juga diberikan panduan dan pilihan untuk menguruskan dan meningkatkan simpanan KWSP.”

Perkhidmatan tersebut merupakan satu daripada pelan jangka panjang KWSP untuk menyediakan perkhidmatan dan membantu ahlinya mampu menampung usia persaraan.

Matlamat RAS adalah memastikan ahlinya boleh membuat keputusan berhubung cara mereka menggunakan wang simpanan pada waktu sebelum dan selepas bersara.

Perkhidmatan ini ada disediakan di tujuh cawangan KWSP iaitu di Kuala Lumpur, Petaling Jaya, SeberangJaya, Johor Baru, Ipoh, Kuantan dan Kota Kinabalu.

Ahli juga boleh menggunakan sepenuhnya Kalkulator Simpanan KWSP yang disediakan dalam pelan persaraan.

Perkhidmatan ini disediakan dalam laman web KWSP bagi membolehkan ahli mengira jumlah simpanan yang diperolehi apabila mereka bersara.

Dengan memulakan perancangan bermula hari ini, ahli akan mengetahui jumlah yang diperlukan mereka untuk menyimpang dan sama ada mereka perlu meningkatkan jumlah simpanan bagi memiliki wang simpanan yang mencukupi pada masa depan.